Da una parte dell’Oceano la Banca centrale europea ferma almeno fino alla fine dell’anno sul fronte dei tassi. Dall’altra la Federal Reserve determinata a intervenire, anche in modo energico, per fronteggiare un’inflazione che si presenta decisamente più minacciosa. Sul palcoscenico monetario globale il 2022 si è aperto con questo scenario divaricato e i prossimi mesi – come conferma anche l’esito della riunione della Fed della settimana scorsa – potrebbero accentuare ulteriormente le differenze di approccio tra le due principali banche centrali. Al momento però Europa e Stati Uniti condividono ancora una realtà fatta di rendimenti reali negativi, in cui il livello dei tassi nominali è ampiamente superato dalla dinamica dei prezzi. Sembra dunque destinata a proseguire una tendenza che in realtà era già in corso quando l’inflazione era sostanzialmente nulla; da una parte ci sono i risparmiatori penalizzati e spinti a cercare investimenti più rischiosi, dall’altra gli Stati, in particolare quelli più indebitati, che possono tenere sotto controllo la spesa per interessi in una fase in cui il bilancio pubblico è ancora sotto pressione a causa delle misure per il contrasto alla pandemia e il rilancio dell’attività economica.

I VALORI

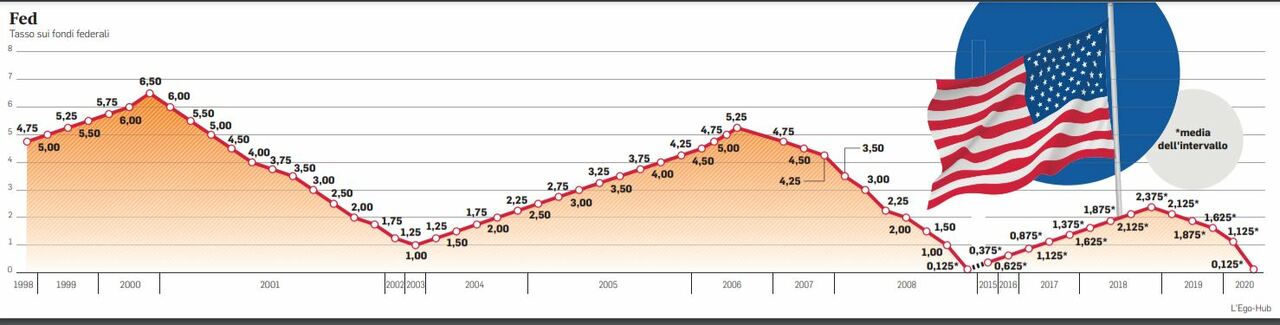

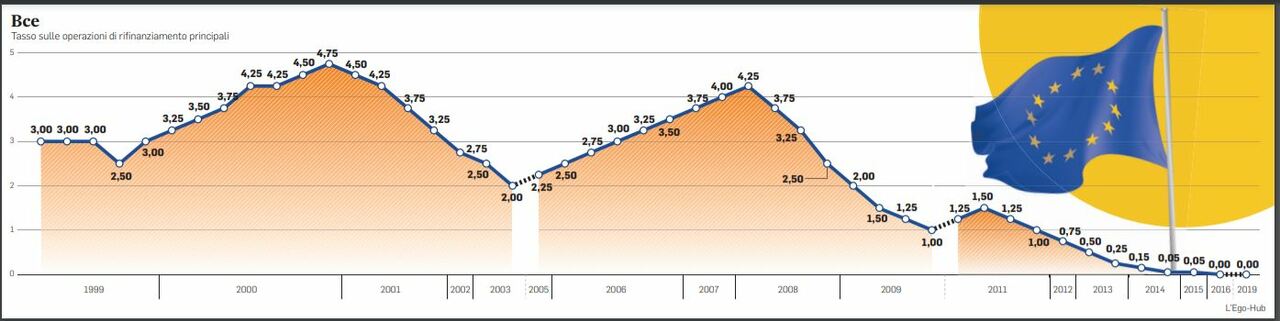

Nel Vecchio Continente l’indice dei prezzi al consumo viaggia intorno al 5 per cento con la componente core, calcolata senza i beni alimentari ed energetici, che arriva a poco più della metà. Si tratta del valore medio che si riscontra in tutti i Paesi: in Italia l’indice armonizzato europeo ha mostrato a dicembre un incremento annuale del 4,2 per cento. In questo contesto come si stanno comportando i titoli di Stato italiani? I Bot semestrali e annuali hanno rendimenti ancora largamente negativi, mentre il Btp decennale nell’asta di fine gennaio si è avvicinato all’1,4%. Il Bund tedesco, tradizionale approdo tranquillo in periodi di tempesta, oscilla invece a ridosso dello zero. La Bce ha detto piuttosto chiaramente di non aver intenzione di tornare a muovere quest’anno la leva dei tassi; anche se molti analisti si attendono un intervento proprio negli ultimi mesi del 2022. La pressione dei mercati aggiunge dunque un po di suspense alla riunione di oggi del Consiglio direttivo. Il tasso sulle operazioni di riferimento principali, quello usato come parametro, è a zero ormai dal 2016. L’ultimo rialzo risale invece al 2011: una doppia stretta nel giro di pochi mesi, proprio alla vigilia della crisi dell’euro, che oggi è generalmente considerata un errore di valutazione dell’allora presidente Jean-Claude Trichet. Forse c’è pure il ricordo del passato dietro la prudenza di oggi, che però viene giustificata con un’argomentazione strettamente tecnica: la Banca centrale europea guarda non all’inflazione del momento ma a quella di medio periodo. E anche se i toni della comunicazione si sono un po’ modificati rispetto a quelli usati nei mesi scorsi, quando si parlava di rialzo dei prezzi esclusivamente temporaneo, la convinzione è che i comportamenti di famiglie e imprese suggeriscano una dinamica di nuovo in discesa nei prossimi mesi, e poi al di sotto dell’obiettivo del 2 per cento nel 2023 e nel 2024. In particolare, a Francoforte non si avvertono segnali di tensione sulle retribuzioni, tali da attivare quella spirale prezzi-salari che fin dagli anni Settanta è il segno distintivo di un fenomeno inflattivo permanente. La situazione è abbastanza diversa negli Stati Uniti. Qui l’inflazione ha già raggiunto il 7 per cento, ovvero il livello più alto dal 1982. Mentre l’indicatore senza energetici e alimentari si è attestato a quota 5,5%. Ma soprattutto, al di là delle percentuali rilevate mese per mese, la febbre è alimentata oltre che dai massicci investimenti decisi dall’amministrazione Biden anche da un mercato del lavoro in cui, dopo quasi due anni di pandemia, qualcosa è cambiato davvero. Al punto da spingere le aziende a offrire ai potenziali dipendenti retribuzioni più alte, dopo la Great Resignation, l’ondata di dimissioni che ha attraversato i diversi settori economici. Insomma, è molto più concreta l’eventualità di un’inflazione spinta dalla dinamica degli stipendi e dunque destinata a durare. La Fed di Jerome Powell è pronta a muoversi a partire dal prossimo mese di marzo, probabilmente con tre rialzi da un quarto di punto ciascuno. Il tasso sui fondi federali è fermo dal marzo 2020 a una forchetta fissata tra lo 0 e lo 0,25. Ma non è nemmeno esclusa una linea di intervento più decisa, e quindi mosse da mezzo punto. Tutto dipenderà dai dati economici dei prossimi mesi. La corsa dei prezzi è ormai ampiamente percepita dagli statunitensi, non solo quando vanno a fare il pieno di benzina. E inizia a essere un problema rilevante anche per l’amministrazione Biden. Se la Federal Reserve deciderà di intervenire per fermarla, pur consapevole dei possibili contraccolpi sulla crescita, allora i tassi potrebbero andare anche molto più su di quanto ipotizzato finora. E a quel punto anche la Banca centrale europea non potrebbe far finta di nulla, visti anche gli effetti – tutt’altro che trascurabili – che il differenziale di tassi di interesse avrebbe sul rapporto tra euro e dollaro.

© RIPRODUZIONE RISERVATA